Hyra av lokal

Lokaler som disponeras av TränarAB kan hyras ut med moms enligt reglerna för frivillig beskattning (25 %), eftersom TränarAB bedriver momspliktig verksamhet i lokalerna.

Uthyrda lokaler måste vara avgränsade. Om TränarAB delar lokaler med till exempel golfklubbens eller GolfAB:s reception så kan momsreglerna för lokaler sättas ur spel.

Det kan även få effekt på eventuella hyreskontrakt som golfklubben eller GolfAB har med en hyresvärd. Det är därför viktigt att upprätta hyreskontrakt med separat och avgränsad yta för de lokaler som TränarAB disponerar.

Om uthyrning sker med moms så är skattesatsen 25 %. Hyran ska vara marknadsmässig och inte endast symbolisk.

Under vissa förutsättningar kan samnyttjade lokaler omfattas av reglerna för frivillig beskattning, se vidare kapitel 9.

Rörelsearrende

Om TränarAB utöver hyran av lokaler betalar en avgift för nyttjanderätten till anläggningstillgångar som inte utgör fast egendom, avtal om så kallat rörelsearrende, så utgår moms med 25 % på den delen.

Ett avtal om rörelsearrende kan omfatta tillgång till bollautomat, utslagsmattor, målflaggor, avståndsmarkeringar, tak/vindskydd och gräsklippning med mera.

Vad händer om TränarAB tillfälligt har svårt att betala rörelsearrendet? I den situationen förekommer det att driftsbidrag lämnas till TränarAB. Bidraget kan tas emot utan momskonsekvenser förutsatt att det inte utgör ersättning för en vara eller en tjänst.

Eftersom bidraget kommer att användas till att bekosta avdragsgilla kostnader i mottagarens verksamhet är bidraget inkomstskattepliktigt. Kan bidraget anses vara en kostnad för intäkternas förvärvande är det en avdragsgill kostnad för utbetalaren. Möjligheten till avdrag måste bedömas från fall till fall.

Uthyrning av så kallad råmark är inte vanligt, men eventuell uthyrning ska ske utan moms.

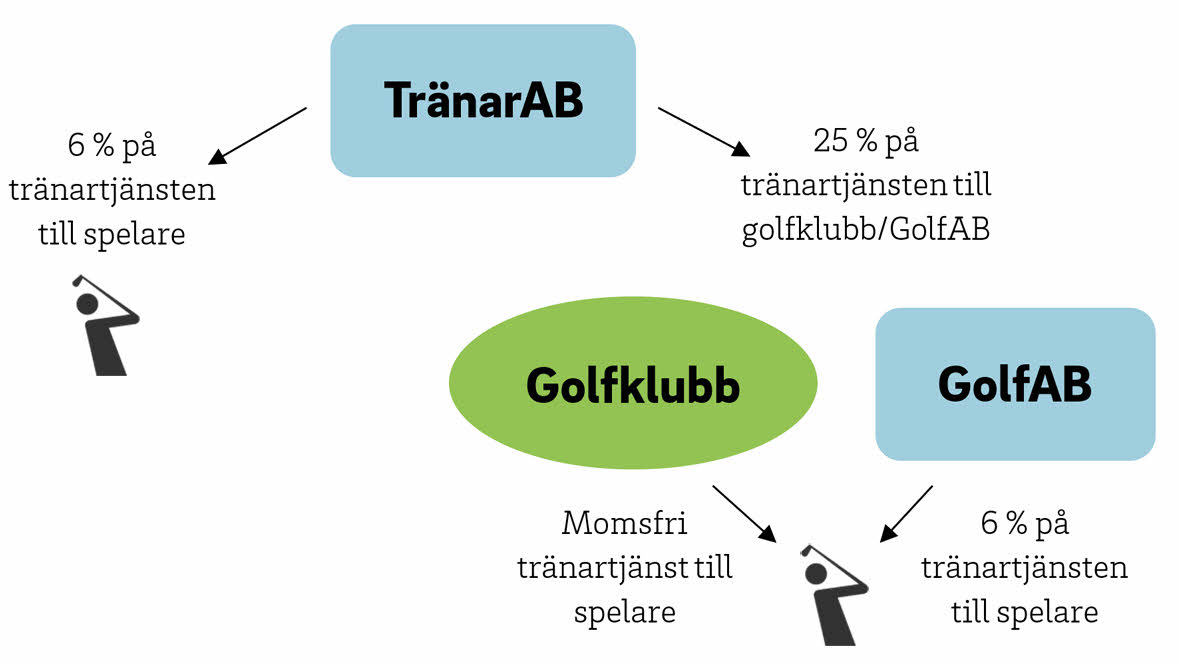

TränarAB:s tjänster

Inkomster från försäljning av lektioner i studio, på golfbana, drivingrange och/eller andra övningsområden är idrottslig verksamhet med 6 % moms.

Det förutsätter att TränarAB säljer och utför sin tjänst direkt till den som deltar i aktiviteten. Det vill säga att medlemmen/golfspelaren faktureras direkt från TränarAB med 6 % moms.

Om deltagarna själva betalar för träningen till TränarAB blir det 6 % moms.

Vem som är köpare och därmed deltar i aktiviteten spelar dock ingen roll. Det innebär att ett företag kan köpa in tjänsten för att anställda ska få möjlighet att träna.

Däremot blir momshanteringen en annan när TränarAB ska fakturera golfklubben/GolfAB för tränartjänster som ska erbjudas vidare till medlemmar/spelare vid till exempelvis gruppträning.

I sitt ställningstagande ”Tillfälle att utöva idrottslig verksamhet och tillträde till idrottsligt evenemang” från 2022 (2022-12-21, dnr: 8-2056195) uttalar Skatteverket att en tjänst som avser att ställa en tränare till förfogande utgör personaluthyrning.

I detta fall anses golfklubben, inte TränarAB, tillhandahålla gruppträning och vara den som direkt leder, utbildar, instruerar eller tränar personen, vilket innebär att TränarAB ska fakturera personaluthyrning med 25 % moms till golfklubben/GolfAB.

Gruppträningen finansierar golfklubben genom medlems- eller aktivitetsavgifter (utan moms) med inhyrd tränare från TränarAB.

Förtydligande kring momssatser vid olika scenarion

Under hösten 2025 har frågor stämts av med Skatteverket kring om TränarAB i vissa situationer kan anses tillhandahålla idrottstjänster med 6 % moms, även om TränarAB fakturerar golfklubben/GolfAB, golfdistriktsförbundet (GDF) eller Svenska Golfförbundet (SGF) för tränartjänsterna.

Utgångspunkterna för frågorna till Skatteverket var:

att TränarAB fakturerar golfklubben/GolfAB, GDF eller SGF för tränartjänster och

att idrottsliga aktiviteterna utförs på en anläggning som golfklubben/GolfAB, GDF eller SGF står för.

Utifrån dessa utgångspunkter stämdes följande scenarion av med Skatteverket:

Träning av en golfklubbs medlemmar

TränarAB fakturerar golfklubben/GolfAB för att träna klubbens medlemmar. Medlemmarna får del av träningen genom att betala en medlemsavgift till klubben, eller genom att betala en träningsavgift till golfklubben/GolfAB.Träning av deltagare på träningsläger

TränarAB fakturerar golfklubben/GolfAB, GDF eller SGF för att träna deltagare på ett träningsläger. För att vara med på lägret betalar deltagarna en avgift till golfklubben/GolfAB, GDF eller SGF.Gratis träning för barn/ungdomar

TränarAB fakturerar golfklubben/GolfAB, GDF eller SGF för att träna barn/ungdomar som klubben utser, exempelvis lovande spelare. Juniorerna betalar ingenting för att delta i träningen.Träning av elitspelare

TränarAB fakturerar golfklubben/GolfAB, GDF eller SGF för träning av elitspelare, exempelvis landslagsspelare eller proffs.

I samtliga scenarion ovan anser Skatteverket att de tjänster TränarAB fakturerar golfklubben/GolfAB, GDF eller SGF utgör personaluthyrning och inte idrottstjänster. TränarAB ska därmed fakturera för tränarens tjänster med 25 % moms.

Utöver dessa scenarion har även frågan om TränarAB fakturerar ett företag för träning av företagets anställda stämts av med Skatteverket:

Träning av ett företags anställda

TränarAB fakturerar en arbetsgivare för att träna arbetsgivarens anställda. De anställda betalar ett mindre belopp till arbetsgivaren för att få delta i träningen.

Skatteverket har svarat att TränarAB:s tillhandahållande till en arbetsgivare som erbjuder sina anställda träningsmöjligheter i normalfallet utgör idrottstjänster och inte personaluthyrning. I dessa fall kan alltså TränarAB som utgångspunkt fakturera arbetsgivaren med 6 % moms för tränarens tjänster.

Skatteverket lägger vid bedömningen vikt vid att arbetsgivaren, även om den har tillgång till en träningslokal, inte bedriver en verksamhet med anknytning till träning/idrott och att tränaren därmed inte blir inordnad i dennes verksamhet.

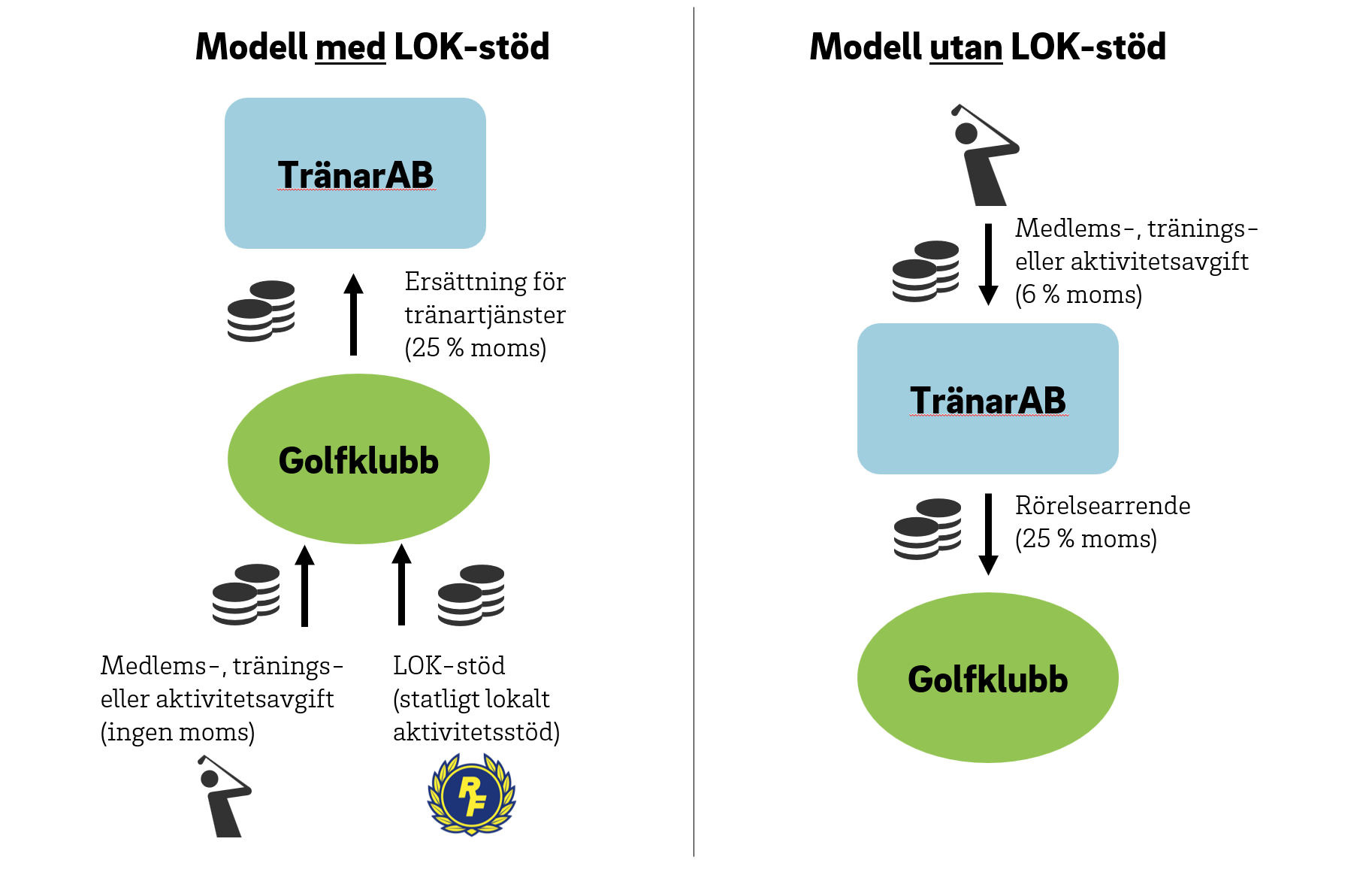

Olika modeller – med och utan LOK-stöd

Villkoren för Riksidrottsförbundets LOK-stöd innebär att idrottsverksamheten måste bedrivas i golfklubbens regi och att avgifter och administration hanteras av golfklubben.

TränarAB kan alltså inte tillhandahålla tränartjänsterna direkt till idrottsutövarna om golfklubben ska erhålla LOK-stöd.

Modell med LOK-stöd

Om golfklubben vill ha möjlighet att söka LOK-stöd måste TränarAB tillhandahålla tränartjänsterna till golfklubben.

TränarAB ska fakturera tjänsterna till golfklubben med 25 % moms eftersom tränartjänsterna betraktas som personaluthyrning, i enlighet med Skatteverkets ställningstagande från 2022 (tidigare gällde 6 % så kallad ”idrottsmoms”).

Modell utan LOK-stöd

Om TränarAB i stället tillhandahåller tränartjänster direkt till idrottsutövaren, vilket är möjligt i den andra modellen där golfklubben inte erhåller LOK-stöd, är det fråga om idrottstjänster med 6 % moms.

Den ökade kostnaden det innebär för golfklubben att TränarAB fakturerar golfklubben tränartjänsterna med 25 % moms, kan helt eller delvis vägas upp av att klubben har möjlighet att erhålla LOK-stöd. Alternativt kan den ökade momskostnaden finansieras genom höjda medlems-, tränings- eller aktivitetsavgifter, eller på annat sätt.

Alternativet är att använda den andra modellen, där TränarAB enbart, och i stället, tillhandahåller tränartjänster direkt till idrottsutövaren. I den modellen saknar dock golfklubben möjlighet att söka och erhålla LOK-stöd.

Golfsimulator

I avsnittet om korttidsupplåtelse av idrottslokal framgår att det kan utgå 6 % moms vid spel i golfsimulator.

Om TränarAB tillhandahåller sin tränartjänst inklusive spel i simulator utgår 6 % moms om tjänsten utförs och faktureras direkt till den som deltar i aktiviteten.

Däremot anses TränarAB tillhandahålla personaluthyrning om tjänsten faktureras till golfklubben/GolfAB som sedan säljer tjänsten vidare till den som deltar i aktiviteten. Momsen uppgår då till 25 %.

Se vidare om golfsimulator i kapitel 10.

Tips!

Byte av varor och tjänster mellan olika juridiska personer innebär ofta stora risker skatte- och momsmässigt. Undvik därför bytestransaktioner.

Om Skatter och golf

Det här är ett av totalt 25 kapitel i skriften Skatter och golf, som överskådligt beskriver skatte- och momsregler med koppling till golfverksamhet. Materialet har tagits fram för att i ett enkelt och lättillgängligt format beskriva bestämmelser och regelverk.

Vid eventuella frågor, kontakta:

Thomas Bergman

Invalsfrågor, föreningsjuridik, avtal, skatter och försäkring. Handläggare Juridiska Nämnden.